Lo so, lo so è una litania di lamenti.

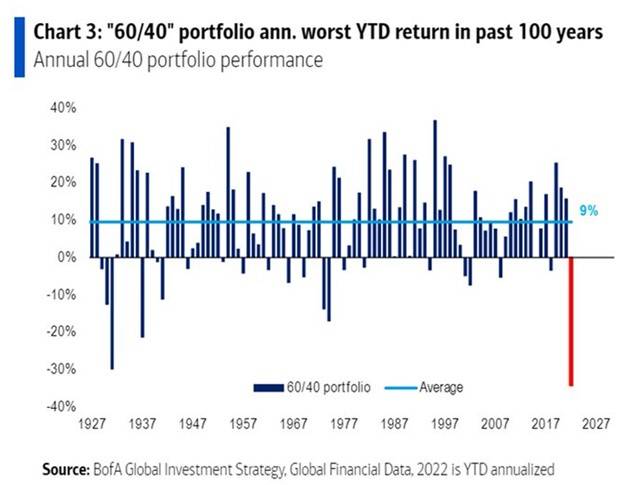

Mai c’è stato un periodo come questo negli ultimi 100 anni. Ormai ci sono pacchi di statistiche che lo testimoniano e forse quella principe è quella che segue della Bank of America: ecco come avrebbe performato un portafoglio 60% bond e 40% azioni negli ultimi 100 anni. Notate che siamo peggio della crisi del 1929 (istogramma negativo rosso) e questo è tutto dire. Vi dico la verità: questo è il portafoglio con l’asset allocation che ancora in molti in Italia sono convinti sia la soluzione migliore per il padre di famiglia. Ecco il rendimento degli ultimi 100 anni:

Ovviamente il retropensiero davanti ad un grafico come questo è chiaro: perché non comprare ora 60% bond e 40% azioni visto che tornerà su prima o poi?

Ragionamento corretto se siete un mean reverter completamente scarico di azioni e di obbligazioni.

Cosa pressoché impossibile.

Ci sono alcuni che si fidano ciecamente dei mercati.

Purtroppo non è così. I mercati sono umorali, si muovono senza ragione apparente e spesso conta più la statistica che la logica.

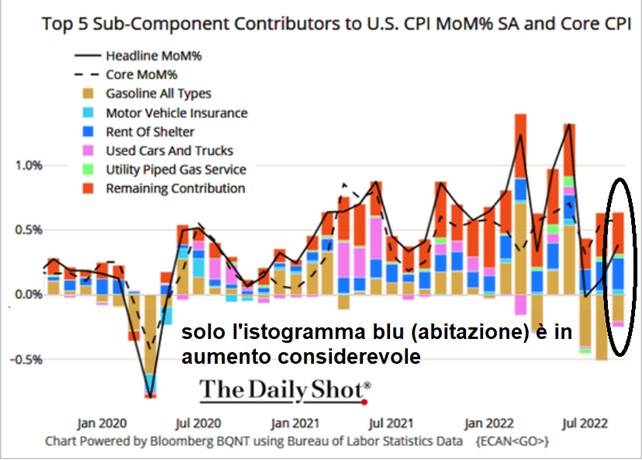

Il dato sull’inflazione USA di giovedì scorso è apparso negativo perché superiore alle attese ma c’è un ma se i mercati hanno reagito in maniera rialzista dopo un iniziale tracollo. In realtà infatti se guardiamo il grafico dell’andamento delle diverse componenti dell’inflazione USA si vede chiaramente che è al ribasso se non per la componente “headline”. In particolare l’inflazione è al ribasso per la componente “shelter” che sono le abitazioni e qui la componente affitto è predominante. Il problema è che il contratto di affitto registra i prezzi quando viene rinnovato e non ogni mese e quindi questo componente è “lagging” per sua intima natura cioè maledettamente in ritardo. Il fatto che il mercato ha tardato a comprenderlo ha creato le condizioni giovedì prima per il tracollo e poi per il recupero. E’ successo l’anno scorso quando il mercato immobiliare correva ma il CPI era stabile, in quel caso infatti il “ritardo” andava nella direzione opposta: i contratti di affitto venivano in quel momento registrati a prezzi crescenti ma l’indice considerava quelli di 6 mesi prima. Oggi come oggi è noto che il settore immobiliare USA è in recessione con prezzi delle case in calo e affitti che sprofondano e quindi questo effetto benefico sul CPI si vedrà tra almeno 6 mesi.

Nel grafico che segue solo l’istogramma blu (appunto abitazioni) è in vistoso aumento:

Quello che molti non comprendono è che quando hai a che fare con l’economia ogni dato è in ritardo e quindi non devi analizzare il dato ma devi analizzare solo il dato stesso relativamente all’attualità. Su come analizzare ovviamente l’attualità casca l’asino perché ci sono diversi indici ed indicatori ma tutto è scritto sull’acqua.

Il mio sospetto è che il calo dell’inflazione sia molto più corposo di quello che è apparso nei dati e che soprattutto l’economia sia molto più debole di quello che appare ad esempio dai dati delle vendite retail che in termini reali sono stazionarie.

Questo rialzo dei tassi avvenuto finora e che si annuncia ai meeting della Fed a novembre e dicembre sta forse diventando eccessivo perché sarebbe opportuno vedere gli effetti che ha prodotto finora, effetti che saranno ovviamente anch’essi in ritardo.

L’impressione di molti analisti è quindi che la FED stia prendendo troppo seriamente l’inflazione senza considerare gli effetti che a lungo termine questo produrrà.

I dati che provengono per il momento dal fronte USA indicano una economia in rallentamento ma senza toni apocalittici.

La curva dei tassi negli USA che è il massimo indicatore di recessione è ormai chiara e netta e la vediamo nel grafico che segue al di sotto della linea zero:

Poi come sempre teoricamente è stata anche recessione quella del 2020 in occasione della pandemia ma sappiamo che barzelletta di recessione è stata (barzelletta non perché non abbia avuto delle conseguenze deleterie ma perché è durata pochissimo e ha dato spazio per una delle più corpose espansioni dell’economia che ci sono state).

Abbiamo detto diverse volte che siamo su dei supporti importanti a livello azionario sia in Italia che sulle principali piazze internazionali. E questi supporti hanno retto, nonostante il ritracciamento di venerdì scorso. Inoltre diverse azioni hanno valori fondamentali che sono davvero interessanti.

Per capire come si calcolare il valore fondamentale di una azione con il metodo dei flussi di cassa scontati (ridotto all’osso) puoi guardare questa lezione free di finanza aziendale accessibile a tutti >>

E dobbiamo anche segnalare che per la prima volta da mesi ci sono almeno 3 titoli che dobbiamo menzionare sul mercato italiano:

ESAUTOMOTION: titolo veramente minuscolo, con un Entreprise Value (valore del prezzo di borsa per il numero di azioni più debito) di soli 50 milioni di euro circa, ma con un fatturato annuale TTM ad oggi di 30 milioni circa e un utile lordo di 10 milioni. A livello di fair price il titolo è ampiamente sottovalutato dal mercato con un consistente upside. I dati reddituali tuonano: Margine operativo 21.94%, Roe 24,59%, tassi di crescita di fatturato, Ebitda ed EPS tra il 15 e il 20%. Roba da film. La società si occupa di macchine a controllo numerico ed è afflitta da un grave problema: il mercato è distratto e non la conosce. E soprattutto è troppo piccola per diventare di interesse degli istituzionali. Quindi langue in un canale di oscillazione orizzontale che solo poco fa ha visto un recupero da un minimo. Se il mondo della Borsa fosse giusto non avrebbe certo un price earning di 10.39 e un EV / ebitda di 4.91. Ha recentemente disegnato un perfetto doppio minimo ed è volata al rialzo. Se raggiunge l’area indicata qui sotto e storna potrebbe essre un buon acquisto.

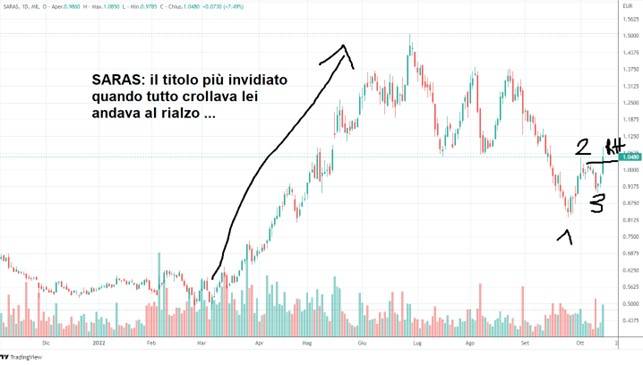

SARAS: forse il titolo più invidiato durante l’ultimo perché è volato al rialzo mentre tutto sprofondava. A livello fondamentale purtroppo non brilla con tassi di crescita di fatturato, ebitda ed eps negativi. Il margine operativo è risicato al 4.9% eppure quello che ha fatto a livello tecnico è un bellissimo 1-2-3 ross hook. Purtroppo non ci sono i volumi necessari per un bottom up con i fiocchi.

SCIUKER FRAMES: questa azione è meglio addirittura di Esautomotion quotando in maniera vergognosamente scontata rispetto al fair price. Tassi di crescita a 3 anni di fatturato (+116%), ebitda (+143%) ed EPS (+286% … sic) letteralmente lunari con un margine operativo del 48% e un ROE del 53%. Price earning ridicolo a 6.77 e peggio EV / Ebitda a 3.89. Tecnicamente ha disegnato un triangolo di rovesciamento con breakout quasi millimetrico e successivo ritracciamento nella giornata di venerdì.

Stesso problema di Esautomotion con liquidità non eccelsa (anche se meglio di quella di Esautomotion). Obiettivo di prezzo del triangolo consistente a 8.50 euro.

Ovviamente ci auguriamo tutti che sia solo l’inizio della fine.