Il private banking non è per tutti. Roba da ricchi. Ma si sa, quello che fanno i ricchi potrebbe essere una traccia utile per coloro che vorrebbero (e potrebbero) diventarlo. La pianificazione patrimoniale di lungo periodo ed il supporto alla soddisfazione dei bisogni e dei progetti di vita ricopriranno un ruolo cruciale nell’evoluzione della mission del private banking. Un’industria che gestisce, in Italia, i patrimoni di quasi 700mila famiglie e il 38% della ricchezza finanziaria investibile.

Anzitutto, il cliente “private” (il Paperone degli investimenti) è definito tale se detiene un patrimonio:

· contraddistinto da esigenze eterogenee e sofisticate;

· per il quale è richiesto un elevato livello di personalizzazione del servizio;

· non inferiore a 500mila euro (in termini di liquidità), fino ad arrivare a soglie milionarie.

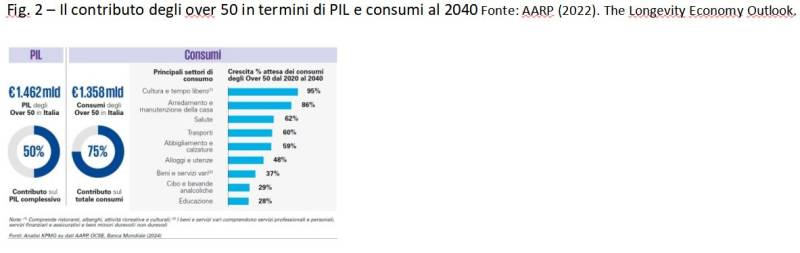

L’età media dei clienti private è di 60 anni: l’80% del patrimonio gestito appartiene a clienti over 55. Al contempo, evolvono i paradigmi relativi alla definizione di “anzianità” e del ciclo di vita. I clienti private si sentono attivi e in grado di produrre reddito fino a 69 anni, mentre si percepiscono anziani a 76 anni, con un’aspettativa di vita a 84 anni pari a 7 anni, che li porta a raggiungere i 91 anni. La longevità può considerarsi una vera conquista solo se gli anni in più saranno “di qualità”: chi si occupa di consulenza finanziaria ha un ruolo fondamentale nel far sì che questo accada.

L’evoluzione del cliente private è stata oggetto dell’ultima indagine condotta da Aipb (l’associazione italiana private banking) in collaborazione con Kpmg, dal titolo “Il Private Banking in un mondo più longevo”. Anche l’elemento della longevità fotografa un trend tipico della clientela private, ma in qualche modo sovrapponibile a una delle grandi tendenze della società contemporanea (italiana in particolare): la longevità.

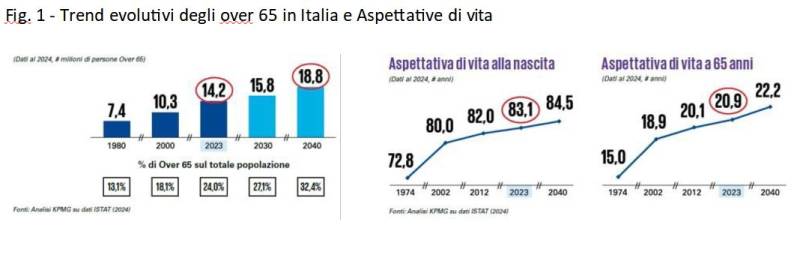

L’Italia ha una delle popolazioni più longeve al mondo: su 59 milioni di persone a fine 2023, oltre 14 sono over 65 (24% del totale). Un numero che si avvicinerà ai 19 milioni entro il 2040 (32,4%). L’aspettativa di vita è prevista passare dagli attuali 83 a 84,5 anni nel 2040, ne consegue anche un prolungamento dell’aspettativa di vita a 65 anni, pari a quasi 21 anni nel 2023, di cui 10 in buona salute e senza particolari limitazioni nelle attività quotidiane.

TRE CARATTERISTICHE

Il cliente “private” - quello che vorremmo essere e che speriamo di diventare - si caratterizza per alcuni elementi distintivi:

È “multi-bancarizzato” e ha un approccio vigile al denaro. In genere questi investitori hanno più consulenti di riferimento, tendono a suddividere il patrimonio finanziario tra più intermediari valutando soluzioni e servizi proposti da ciascuno. Sono pertanto estremamente abituati al confronto tra il modo di operare dei diversi istituti con i quali lavorano; si dichiarano inoltre molto attenti a valutare tutte le alternative, prima di effettuare un investimento.

Pianificazione finanziaria e attenzione alla persona. A differenza di una clientela più basica, il cliente private apprezza l’approccio “goal based” attraverso il quale costruire portafogli coerenti con le specifiche esigenze palesate; sono pertanto più propensi a ragionare per obiettivi, e soprattutto attenti al dettaglio, a quanto il consulente/intermediario li faccia sentire importanti.

Comunicazione innovativa, ma non troppo. Il cliente private apprezza un approccio avanzato e innovativo nei modi di comunicare del proprio consulente. Tuttavia, lo considera più una necessità per stare al passo con i tempi piuttosto che un modo per prendere decisioni: mentre infatti l’utilizzo dei social network è praticato dal 35% di questi investitori, solo il 14% considera il web utile per la finanza. Insomma, preferiscono il consulente in carne ed ossa, al quale richiedono – oltre che elevate competenze tecniche e relazionali – un’altra fondamentale dote: la chiarezza, la semplicità espositiva.

TRE RICHIESTE AL MERCATO

Quella del cliente private potrebbe essere considerata una categoria di clienti a sé? Probabilmente sì. Il cliente del private banking raggruppa infatti tutte le caratteristiche richieste per poter configurare una classificazione alternativa al retail, anche se spesso il cliente retail ha voglia di confrontarsi (per imparare? Per imitare?) con il cliente private.

Quando questo tipo di cliente incontra il proprio private banker chiede sostanzialmente tre cose:

andamento del portafoglio nel passato, giudicando le scelte fatte;

interesse a scenari di mercato e tendenze in corso;

nuovi strumenti.

Di conseguenza, il focus sarà sempre

massima diversificazione,

orizzonte temporale di medio-lungo periodo

affiancamenti agli investimenti ordinari anche investimenti alternativi (o qualcosa di più difensivo).

- dal lunedì al venerdì dalle ore 10:00 alle ore 20:00

- sabato, domenica e festivi dalle ore 10:00 alle ore 18:00.