Andare a braccio è la cosa migliore. In questa estate torrida è anche torrido il flusso di notizie concernenti l’economia. Come sempre devi partire dagli Usa perché se gli Usa starnutiscono l’Europa come minimo si prende il raffreddore. E i dati dell’inflazione al consumo negli Usa che viaggia al 9.1% fanno davvero paura per cui ci si aspetta un ulteriore rialzo di 0.75 punti da parte della FED nel meeting del 20 e 21 luglio. Ma come si faccia a parlare di recessione quando nel Paese si aggiungono 528.000 posti di lavoro e tornano sui picchi pre-pandemici recuperando i 22 milioni posti di lavoro persi è un bel dilemma.

La nostra posizione è stata sempre chiara: i mercati ragionano con una logica discreta e non continua per cui finché certi minimi sugli indici Usa ed Europei tenevano non c’era da preoccuparsi. E i minimi hanno tenuto e anzi hanno rimbalzato con potenza e siamo lontanissimi ormai dalla zona Cesarini.

Rialzo ? Sempre più le azioni rimbalzano e costruiscono solide basi da cui ripartire. Alla faccia di chi parla di recessione e del resto se non rimbalzano quando tutti sono pessimisti quando mai lo dovrebbero fare ?

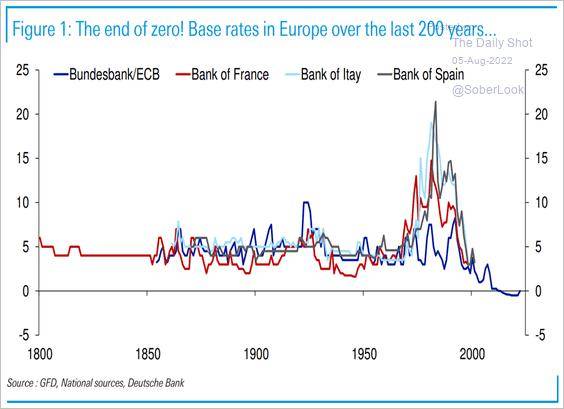

Voglio fare una considerazione generale. Ora tutti si preoccupano dei rialzi dei tassi e sembra che tornare alla normalità sia una cosa anormale. Ma è anormale che per 2 anni il denaro sia costato zero e se eravate furbi dovevate andare in banca a chiedere soldi anche se non ne avevate bisogno. Perché quei soldi non li avreste mai restituiti, cioè avreste restituito il valore nominale ma non il potere di acquisto. Mutui all’1% a 10 anni stipulati solo qualche anno fa sono cose che non vedranno più nemmeno i nostri nipoti. Era evidente anche all’ultimo dei direttori di filiale che questi soldi non sarebbero mai più tornati a casa (sempre in termini di potere di acquisto).

Pubblico di seguito il grafico dell’andamento dei tassi di interesse dal 1870 ad oggi: gli ultimi 150 anni. Potrete raccontare ai vostri figli di avere vissuto questo momento storico.

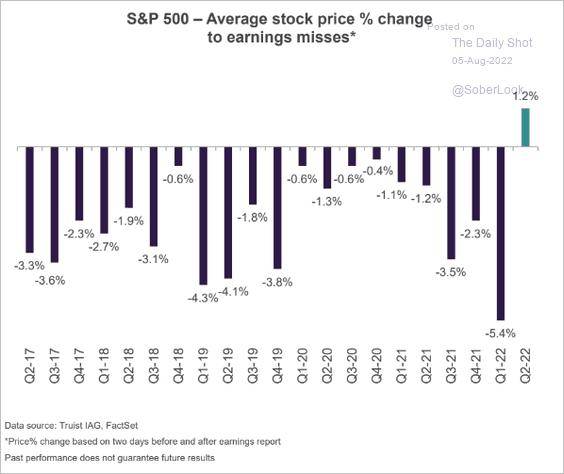

La cosa che più mi ha colpito di questa tornata di utili aziendali Usa è stata la risposta benigna (istogramma con variazione positiva dei prezzi dell’1.2%) ai casi di mancato raggiungimento dei target di utili sul mercato americano: il significato è chiaro ovvero il mercato si aspetta che il rallentamento congiunturale dell’economia sia utile a tenere sotto controllo l’inflazione ma niente di più di questo perché il bel tempo è sempre nel cielo.

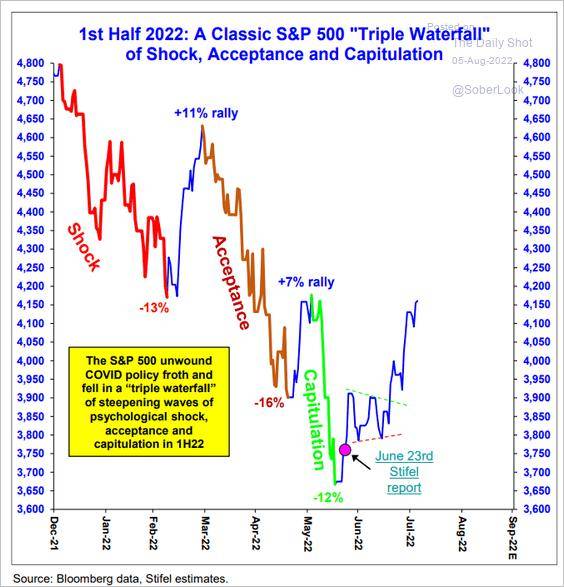

Interessante la interpretazione che segue sul crollo complessivo del 35% degli indici Usa (nella fattispecie l’SP500) suddividendo il periodo in 3 fasi di shock, accettazione dello shock e capitolazione del mercato. Quindi secondo questa interpretazione possiamo solo salire:

Si tratta di una interpretazione ciclica dell’andamento dei mercati simile al nostro Sequential.

Ma vediamo secondo l’analisi tecnica (per chi vuole approfondire può guardare questo mio breve video corso sull’analisi tecnica e fondamentale) la posizione del nostro indice Ftse All Share. Siamo di fronte ad una accumulazione in corrispondenza del precedente minimo e questo ci può far dire che stiamo assistendo ad una configurazione di doppio minimo come indica la figura che segue. Se l’indice sarà più forte di ora e proseguirà nella sua corsa fino a superare il massimo di 25.

000 allora avremo un bel rialzo altrimenti staremo in una fascia di oscillazione orizzontale ancora per lungo.

Sul mercato italiano stiamo attenti a diversi titoli tra cui Safilo che ha ripreso a correre al rialzo e sta per rompere una congestione orizzontale di medio-lungo periodo.

- dal lunedì al venerdì dalle ore 10:00 alle ore 20:00

- sabato, domenica e festivi dalle ore 10:00 alle ore 18:00.