La tassa di successione in Italia può arrivare, addirittura, fino all'8% del patrimonio: per chi non lo sapesse, con il decesso di un familiare esistono una serie di imposte da pagare per entrare in possesso del patrimonio che il defunto lascia in eredità ma vale anche per chi eredita in soldi di un conto corrente o di un libretto di risparmio.

Percentuali diverse

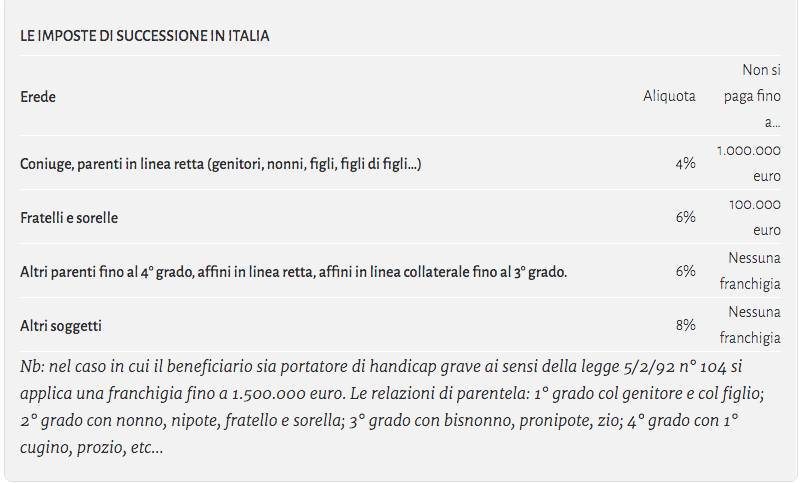

L'occhio attento del Fisco controlla tutto, anche i titoli, i fondi e tuttò quanto sia collegato al conto della persona che non c'è più. Se l'8% rappresenta il valore più alto nel caso in cui l'ereditiero non sia uno di famiglia, si scende al 6% se si tratta di fratelli, parenti fino al quarto grado (ad esempio un cugino) e affini fino al terzo grado (lo zio della moglie). Nel caso di eredi diretti come i figli, il coniuge oppure un compagno unito civilmente la tassazione è pari al 4% del patrimonio ereditato. In un mondo pieno di tasse, c'è anche quella al 3% per gli immobili ereditati.

Prima paghi, poi erediti

L'erede può ritirare i soldi in giacenza sul conto corrente del defunto soltanto dopo aver versato questa tassa nelle percentuali che abbiamo visto prima. Come si legge su Proiezionidiborsa, sarà l'istituto bancario a stabilire la tassazione corretta in base al caso specifico, il tutto dopo essersi presentati con un certificato di morte. Attenzione, perché soltanto presentando la dichiarazione di successione il conto corrente potrà considerarsi nell'asse ereditario: quest'obbligo è disciplinato dall'articolo 28 del Tus. La dichiarazione va presentata entro 12 mesi dall’apertura della successione ma non esiste l’obbligo se l’eredità non contiene immobili, il patrimonio è inferiore a centomila euro oppure finisce al coniuge o ai parenti in linea retta.

Tre casi in cui non si paga

Se invece si verificano alcune circostanze, ci si può sottrarre in modo assolutamente legale alla tassa di successione. Come riporta la Gazzetta ufficiale, il primo caso è quello della rinuncia all'eredità: non si dovrà pagare la tassa di successione ma c'è l'obbligo di dare la comunicazione all'Agenzia delle Entrate tramite una raccomandata all'Autorità fiscale in copia autentica dove si dichiara la volontà di rinunciare all'eredità.

Il secondo caso riguarda il trasferimento di alcune tipologie di beni quali le polizze vita, i veicoli con iscrizione al Pubblico registro automobilistico, il TF e le prestazioni del fondo di previdenza complementare. C'è anche un terzo caso in cui l’erede può evitare il pagamento dell’imposta, e riguarda chi presenta una grave disabilità secondo quanto stabilito dalla Legge 104/92. Nello specifico, le agevolazioni sulle successioni e le donazioni scattano soltanto quando la quota di eredità spettante superi il limite di un milione e cinquecentomila euro.

La tassazione ereditaria è un problema italiano e di poche altre nazioni perché in molti paesi non esiste: tra questi citiamo Australia, Austria, Canada, Cina, Cipro, Gibilterra, India, Indonesia, Nuova Zelanda, Norvegia, Russia, Svezia e Ucraina.

Ecco le addizionali

La pandemia, lo sappiamo, ha causato disastri: ecco perché lo Stato potrebbe risucchiarci nel vortice di probabili tassazioni future a breve termine: come ci siamo già occupati nelle pagine del nostro giornale, nello tsunami delle probabili tasse in arrivo non si possono non considerare le addizionali, cioè le imposte sulle successioni e

donazioni, la Tari, le addizionali comunali e regionali, l'imposta di soggiorno, sulla pubblicità e sull'occupazione del suolo pubblico. E poi ancora c'è la 'green tax' sulle emissioni di Co2 ed il tributo su giochi e lotterie.- dal lunedì al venerdì dalle ore 10:00 alle ore 20:00

- sabato, domenica e festivi dalle ore 10:00 alle ore 18:00.