Non ho mai capito perché tanta frenesia sugli aumenti di capitale.

Ricordo che da ragazzetto uno sportellista della defunta Rolo Banca tormentava mia nonna, classe 1906, staffetta partigiana, con il quesito “se voleva che la sua partecipazione in Rolo Banca venisse diluita non partecipando all’aumento di capitale”. Mia nonna aveva due spiccoli e non capiva cosa voleva dire la diluizione del capitale e non gliene fregava nemmeno molto. Cosa importava a mia nonna di detenere lo 0.0000000001 % di Rolo banca invece dello 0.00000000001 % del capitale? Non valeva niente prima e non valeva niente dopo.

A volte nella aule universitarie facciamo danni impensabili a raccontare certe cose senza renderci conto che creiamo dei mostri che poi andranno nell’industria finanziaria a ripetere come delle papere Markowitz e la diluizione della partecipazioni negli aumenti di capitale.

Armi di distruzione di massa.

Ebbene quando ci sono aumenti di capitale tutti gli investitori posti di fronte al dilemma partecipo o non partecipo si dimenticano che oltre alle azioni ci sono anche le obbligazioni. E con le obbligazioni hai una certezza: di solito le rimborsano a 100 alla scadenza. E poi c’è un’altra certezza: se ripianano l’attivo prima vengono le obbligazioni senior e poi le subordinate e infine a mangiare si siedono gli azionisti e si ripartiscono gli avanzi. Funziona così il gioco. Quindi per un investitore padre di famiglia meglio le obbligazioni 100 volte rispetto alle azioni. Ma le obbligazioni non rendono niente e quindi perché mai oggi con l’inflazione in Italia all’8% devi metterti a comprare obbligazioni che rendono il 2% se ti va bene? Io personalmente non sono particolarmente attratto dagli aumenti di capitale perché so che sto giocando con il banco. E il banco vince sempre. Per cui di solito ci sto alla larga, tranne ovviamente quando ci casco dentro.

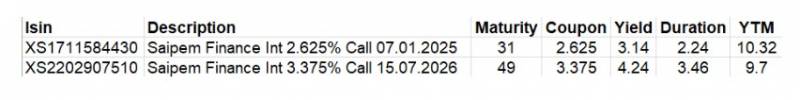

E quindi se non fossi oggi coinvolto nell’aumento di capitale Saipem perché detentore delle azioni mi comprerei le obbligazioni Saipem che rendono con scadenza 2025 e 2027 un bel 10% e sono per giunta callable. Di seguito ISIN e dati identificativi:

Se vuoi saperne di più di queste 2 obbligazioni guarda questo video.

La domanda che un investitore si deve fare è molto semplice: meglio rischiare tutto comprando i diritti delle azioni Saipem oppure mettersi in tasca un bel 10% rischiando molto ma molto meno? Chi ti do oggi il 10% con una duration del 2.2? Se detengo le obbligazioni a scadenza mi restituiranno 100 e ora le pago 83,50 la prima e 78,47 la seconda e la scadenza francamente non è poi così lontana.

Tenete conto che il +10% è il rendimento storico di un bel portafoglio di blue chips che hanno un rischio mediamente del 15% o 20% e invece qui dobbiamo renderci conto che il rischio se tutto va bene è praticamente zero. Il +10% è il rendimento di un immobile high street in un capoluogo di provincia italiano o il rendimento di una buona azienda industriale.

Insomma stiamo parlando di oro e non di bronzo.

Il comprare una obbligazione di questo tipo ci deve fare venire dei dubbi anche sul fatto di investire il 100% del capitale sempre e comunque, tendenza che l’industria del risparmio gestito (banche, promotori, etc.) hanno purtroppo per il loro atavico conflitto di interessi: loro guadagnano con le commissioni e quindi meno il cliente è investito più aumentano i loro guadagni.

Invece è bene sempre essere liquidi per avere il cash da utilizzare per partecipare alle svendite della borsa e questa è una svendita.

- dal lunedì al venerdì dalle ore 10:00 alle ore 20:00

- sabato, domenica e festivi dalle ore 10:00 alle ore 18:00.