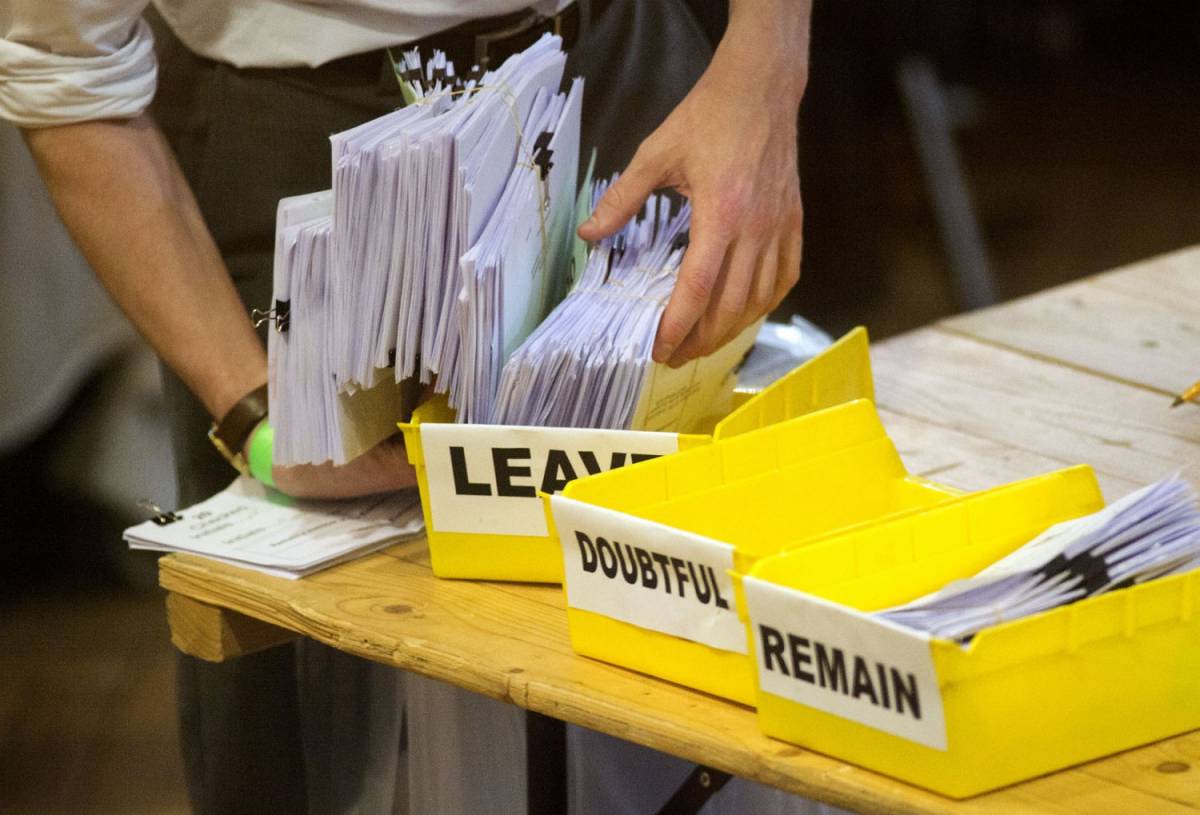

«Il cavallo è destinato a rimanere, mentre l'auto è solo una moda passeggera». Eccola qui, all'alba del '900 e con la firma illustrissima dell'allora presidente della Michigan Saving Banks, la capostipite delle previsioni sgangherate, la regina madre delle topiche colossali. Epic fail, come dicono gli inglesi, costretti ora a un collettivo mea culpa di fronte - per l'appunto - al fallimento epocale sia dei sondaggi, sia degli exit poll commissionati dagli onnipotenti hedge fund e perfino delle quote dei solitamente infallibili bookie. Un abbaglio collettivo e clamoroso, se non si vuol credere a chi sostiene che le percentuali a favore del «Remain» fino all'altro ieri, fossero una deliberata manovra per convincere gli indecisi a votare in quella direzione.

In realtà, la storia è piena di errori previsionali, di continue rettifiche e di ripensamenti tardivi. Soprattutto quella economica più recente, caratterizzata da una crisi mutevole e ancora irrisolta. Crisi, ovviamente, sottovalutata fin dall'inizio per mezzo di congetture sbilenche. Il primo esempio rimanda alla profezia del più longevo presidente della Federal Reserve, Alan Greenspan. Correva l'anno 2007, profumo di virus subprime già nell'aria, e l'uomo che era stato capace di arringare Wall Street con l'accusa di essere in preda a un'«esuberanza irrazionale» se ne usciva con la seguente ipotesi: in futuro avremo tassi d'interesse a doppia cifra per controllare l'inflazione. Quasi 10 anni dopo, la Fed non riesce a schiodare il costo del denaro dallo zero virgola e perfino un misero 2% d'inflazione resta un miraggio.

E che dire del suo successore, quel Ben Bernanke che in piena tempesta da prestiti tossici e con il crac di Lehman Brothers dietro l'angolo si diceva convinto che «l'impatto sull'economia globale e sui mercati finanziari sembra essere sotto controllo»? E ancora. Goldman Sachs, sempre nell'anno di (dis)grazia 2007: «Il prossimo anno Standard&Poor's sopra i 1.600 punti». Crollerà, l'indice, a quota 900, con una sobria perdita del 37%.

Vogliamo poi mettere un po' il naso in casa nostra? Ecco il Mario Monti premier assicurare nel 2012, con piglio deciso: «L'economia riparte nel 2013». Risultato: Pil -1,9%, recessione nera come risultato delle politiche di austerity che, per ammissione dello stesso professore, avevano deliberatamente ucciso la domanda interna. Con la distruzione di un quarto della produzione industriale. Ferite non ancora rimarginate. Sulla (presunta) crescita del famigerato prodotto interno lordo, simbolo di una ricchezza spesso di facciata, si sono esercitati un po' tutti: dall'Ocse al Fondo monetario internazionale, dalle banche centrali alla Commissione Ue e, naturalmente, i governi. Con stime ottimistiche che hanno alimentato la fiducia di elettori e investitori fino all'inevitabile revisione in peggio.

Il problema è che sono poi quasi sempre gli stessi autori di previsioni meno attendibili di quelle del tempo di 40 anni fa a pretendere di dettare la linea. Christine Lagarde, numero uno dell'Fmi, la donna che nove anni fa ostentava sicurezza dicendo che «il peggio della crisi è dietro di noi», colei che ha somministrato alla Grecia una dose quasi letale di rigore economico salvo poi pentirsene, era già in campo ieri per sollecitare Unione europea e Gran Bretagna «a una transizione morbida verso un nuovo regime di relazioni economiche».

In questa gara a sbagliare, c'è però anche chi le azzecca. Tipo George Soros.

Il finanziere che nel 1992 cacciò la sterlina dallo Sme con vendite allo scoperto miliardarie, circa un mese fa si è sbarazzato di tutte le azioni in portafoglio per comprare oro a mani basse. Motivo? Scommessa sulla vittoria dei «Leave». Vinta. Ieri il metallo giallo è balzato al top da due anni, a 1.330 dollari l'oncia. Se ci vedono giusto, le vecchie volpi non finiscono in pellicceria.- dal lunedì al venerdì dalle ore 10:00 alle ore 20:00

- sabato, domenica e festivi dalle ore 10:00 alle ore 18:00.