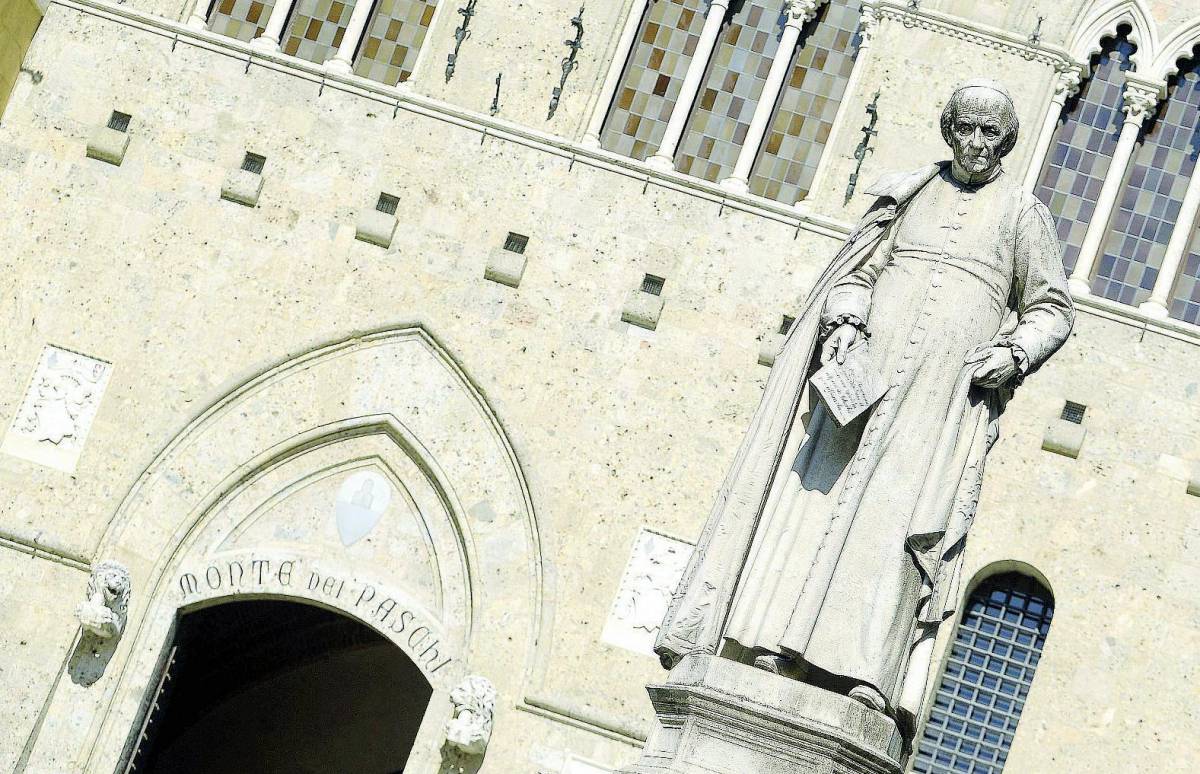

Gli esami patrimoniali europei hanno messo con le spalle al muro il Monte Paschi: la banca, che i contradioli senesi hanno per mezzo secolo vissuto (e purtroppo trattato) come fosse cosa loro, è a un passo dal perdere anche la sua indipendenza. Dopo 542 anni rischia di farsi mangiare, in barba alla «senesità» sventolata a più riprese dal Pd locale e dalla Fondazione Mps, cui resta un residuale 2,5% vincolato a un patto di sindacato sul 9% con gli alleati sudamericani di Fintech e Btg. L'obiettivo di restare da soli «va, mio malgrado, riconsiderato», ha ammesso il presidente Alessandro Profumo, artefice insieme all'amministratore delegato Fabrizio Viola del rilancio industriale del gruppo dalla situazione di semi-coma lasciata dall'era di Giuseppe Mussari.

A oggi appaiono davvero troppi i 2,1 miliardi da racimolare per rimediare alle richieste della Bce. Il piano deve essere pronto in «una settimana», ha ricordato Profumo. Il primo passo sarà far slittare il rimborso del miliardo di Monti bond che Rocca Salibeni ha ancora in cassa. Il governo Renzi è concorde, ma non basta: rimandando le due tranche in scandenza nel 2015 e nel 2016 (750 milioni in tutto) lo shortfall si riduce a 1,3 miliardi, a fronte di una capitalizzazione ripiombata a 3,7 miliardi.

Ieri in Piazza Affari (-1,6% l'indice) Mps ha compiuto un nuovo tonfo dell'8,23% a un prezzo di 72,5 centesimi per azione, in una giornata nera per il mondo del credito: Intesa Sanpaolo ha ceduto il 4%, Unicredit il 4,6%, Banco Popolare e Bpm il 5,5 per cento.

In sostanza, in prospettiva, Siena avrà bisogno di un «cavaliere bianco». Dal punto di vista delle aggregazioni «nulla è precluso», si è limitato ad aggiungere a Radiocor Profumo, che solo due anni fa aveva lanciato la sfida di mantenere il gruppo indipendente, rinnovandolo dalle radici, da cui anche il lancio della neonata digitale Widiba.

«Quando la barca è in difficoltà la regola vuole che si stia vicini al timoniere», ha ammonito Marcello Clarich che ha raccolto la presidenza della Fondazione Mps dopo il risanamento approntato da Antonella Mansi. Ma a Palazzo Sansedoni la situazione è tesa, e due consiglieri della Deputazione generale hanno apertamente contestato anche il comunicato, diffuso domenica, di fiducia nel management della banca.

Quanto ai possibili salvatori, nelle sim si pensa a Ubi Banca (che ha però negato di avere dossier aperti) e a Intesa Sanpaolo, rispolverando la vecchia tentazione del mondo della Fondazioni, oppure a Bnp Paribas per ritentare le nozze con Bnl o il Santander. In realtà, trovare un unico compratore per Mps appare arduo. Viola cercherà, comunque, con gli advisor Ubs e Citi, di limitare i danni, vendendo dei pezzi: Consum.it, il leasing, factoring, pacchetti di sportelli ex Antonveneta o scatoloni di crediti deteriorati. Il problema resta però quello di non rimediare una minus sul prezzo di carico.

Un aiuto, per trovare un compratore per qualche asset, potrebbe arrivare da Mediobanca dopo la candidatura pubblica dell'ad Alberto Nagel. In base a quanto riuscirà a strappare con le cessioni, Mps potrebbe ricorrere a strumenti computabili a patrimonio (additional tier 1), su cui però rischia di riconoscere cedole pesanti.- dal lunedì al venerdì dalle ore 10:00 alle ore 20:00

- sabato, domenica e festivi dalle ore 10:00 alle ore 18:00.