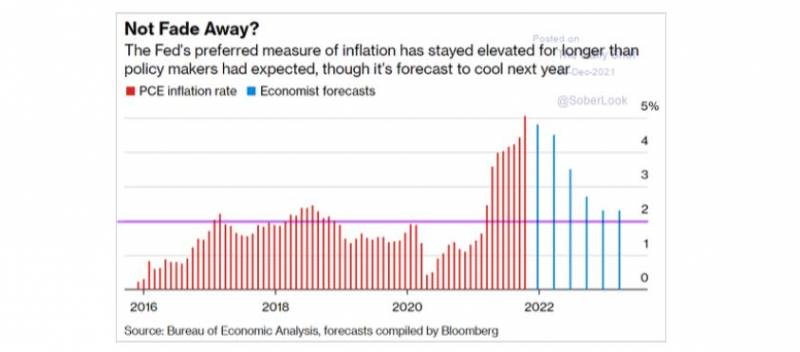

Il friggitore di gnocco del mio paese ha esposto un cartello: “un pezzo di gnocco non costa più 0.40 centesimi ma 0.70 a causa del rincaro delle materie prime”. Si tratta di un rincaro del +75% per un bene alimentare che per quanto prelibato è pur sempre vile. A fronte del mio stupore lui si è giustificato dicendo che costa tutto il doppio, dalla farina all’elettricità e lui non può fare altro che aumentare i prezzi di conseguenza. Ecco perché crolla Wall Street: perché se tutti avevano scommesso da bravi economisti come tratteggia il grafico che segue che l’inflazione negli USA si sarebbe prima o poi calmata nel corso del 2022 pur rimanendo sopra il 2%:

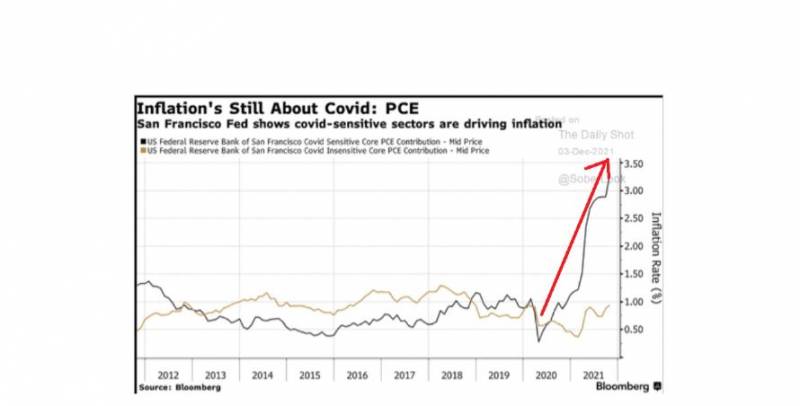

Fino a qui i compitini dei bravi economisti. Purtroppo l’esercizio conteneva un errore e gli economisti si sono persi in un bicchiere d’acqua. L’inflazione dipende dal Covid come dimostra il grafico che segue e se un giorno ti dicono che arriva la variante Omicron e negli Usa hai 100.000 contagiati al giorno e 1000 morti il castello di previsioni diligentemente fatte cade fragorosamente (la freccia rossa indica l’andamento dell’inflazione Covid sensitive:

Io sto parlando degli USA ma la situazione in Europa ed in Italia è esattamente la stessa: l’inflazione in Italia dati Istat su base tendenziale novembre 2021 (adesso la chiamano ufficialmente “su base annua” ovvero novembre 2021 / novembre 2020 dopo aver predicato nel vuoto che non li capiva nessuno con “tendenziale” e “congiunturale” per 50 anni …) è del 3.8% ovvero significa che una mia vecchia zia che ha 110.000 euro sul conto corrente ad una remunerazione tutto sommato dignitosa fino a pochi mesi fa non essendoci nessuno vincolo su quei soldi dello + 0.50% ogni anno senza tenere conto delle tasse si mangia il 3.3% del capitale. Il ragionamento è lineare: i mercati temono l’inflazione e l’inflazione è figlia del Covid e se il Covid continua aumenta l’inflazione. Ma se aumenta l’inflazione non possono certo calare le azioni e gli immobili perché sono asset reali che reggono all’urto dell’aumento dei prezzi. Quindi la conclusione è che il ribasso di questi giorni non è definitivo cioè non dovrebbe essere un fine corsa. Non so se ci sarà il rally di Natale, il sentimento è che ci sarà, ma so che finché non cambia la scena gli attori sono gli stessi e quindi non ci possiamo discostare molto da quello che è successo finora. Di solito quando i prezzi dell’SP500 lambiscono la media mobile a 50 giorni e abbiamo una discesa dei prezzi intorno al 30% i “deep buyers” iniziano a comprare e mi sa che qui ci siamo: se guardiamo l’SP500 vediamo che si è appoggiato alla precedente resistenza diventata supporto e le chiusure fanno fatica a discostarsi l’una dall’altra ovvero abbiamo trovato un’area di attrito:

Sul nostro indice Ftse All Star le due trendline che passano sotto la curva dei prezzi sono ancora intonse e i prezzi si stanno addensando sopra la prima trendline rialzista che sarebbe un ottimo punto per il rimbalzone di Natale:

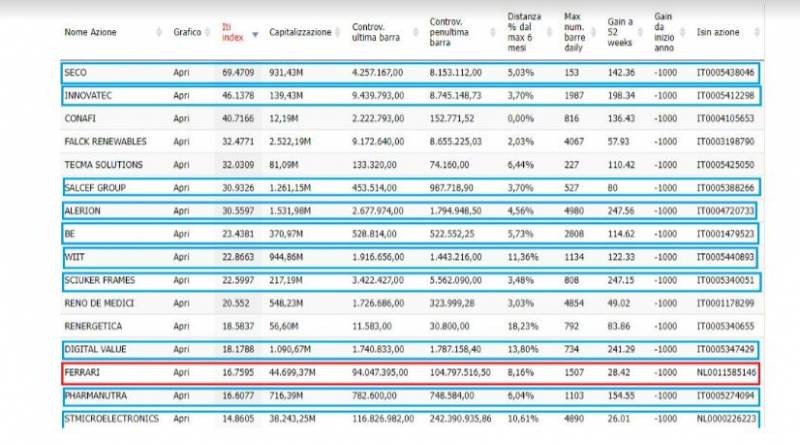

Ma veniamo alle azioni italiane. L’atmosfera natalizia è sempre più forte: alberi di Natale, luci e canzoni festive ovunque. Uno dei periodi più belli dell’anno… certo, se non fosse per l’ondata ribassista partita dal Nasdaq e arrivata in fretta anche in Europa. I mercati hanno paura e noi con loro: inutile dire che potrebbe andare meglio. Quando qualcosa non va, tuttavia, è importante guardare il bicchiere mezzo pieno e lasciarsi consolare da ciò che resiste nonostante tutto. E’ per questo che riteniamo che questa settimana l’articolo sull’Independent Trend Index assuma ancora più valore: ci insegna che anche quando tutto va male possiamo ritrovare uno spiraglio di tranquillità. L’ITI, per chi si fosse appena sintonizzato sui nostri canali, è un ranking targato Indipendente di Borsa che misura lo scostamento tra la curva effettiva dei prezzi e la crescita a 45 gradi, ovvero il meglio per ogni investitore. In poche parole, più un’azione cresce in maniera regolare e costante finendo per assomigliare ad una retta a 45 gradi, quanto più l’ITI è elevato. Potete scoprire questo indice cliccando qui

Grazie all’ITI abbiamo analizzato diverse azioni nel

corso dei mesi che si sono rivelate effettivamente vincenti: parliamo anche di rialzi a tripla cifra. Come sempre, abbiamo segnalato in blu i titoli di cui abbiamo già parlato e in rosso il protagonista di oggi.

AZIONI FERRARI: Un rialzo a doppia cifra, da giugno a oggi, per azioni Ferrari. La spinta rialzista ha aumentato velocità ad ottobre: considerando solo due mesi, i prezzi sono cresciuti del 37,8%. I volumi sono sempre rimasti costanti, segno che i poteri forti non mollano mai la presa, anche se in questo ultimo periodo sono leggermente più ballerini (nel senso positivo del termine). Come vediamo dal grafico adesso la situazione è di stallo: la curva ribassista è stata fermata dall’ultima barra, c’è da verificare come sarà la ripartenza alla chiusura di lunedì. L’azienda ha chiuso i primi nove mesi dell’anno in corso con ricavi e redditività in miglioramento. I ricavi netti hanno raggiunto i 3,1 miliardi di euro (+30% rispetto allo stesso periodo dello scorso anno) e l’Ebitda adjusted è salito del 47% passando da 771 a 1,13 miliardi di euro. Nel solo terzo trimestre 2021 (luglio/settembre) i ricavi sono aumentati del 19%, con oltre 2.700 vetture consegnate. A fine settembre l’indebitamento industriale netto era pari a 368 milioni, in diminuzione dai 543 milioni di inizio anno. In base ai risultati ottenuti, il management della Rossa prevede di chiudere l’anno con ricavi vicini ai 4,3 milioni di euro, mentre l’Ebitda adjusted dovrebbe collocarsi nell’ordine di 1,52 miliardi di euro.

- dal lunedì al venerdì dalle ore 10:00 alle ore 20:00

- sabato, domenica e festivi dalle ore 10:00 alle ore 18:00.